作者|谢美浴

编辑|付影

来源|独角金融

到龄退休半年之后,中信保诚人寿保险有限公司(以下简称“中信保诚人寿”)前总经理赵小凡却因涉嫌严重违纪违法被调查。

11月15日,据中央纪委国家监委驻中信集团纪检监察组、河北省纪委监委消息,中信保诚人寿原党委书记、总经理赵小凡涉嫌严重违纪违法,目前正接审查和监察调查。

图源:中央纪委国家监委网站

值得关注的是,与赵小凡共事长达9年的中信银行原董事长、中信保诚人寿副董事长李庆萍,在退休后也被有关部门追责。

履历显示,赵小凡于2013年3月获准担任中信保诚人寿总经理一职,直到2024年4月卸任,在任时间长达11年。

在此之前,赵小凡还曾先后担任中信银行(601998.SH)副行长、中信集团财务部主任、中信财务有限公司副董事长等职务。

而赵小凡退休之后,中信保诚人寿的投资团队也发生了人员变动。据中信保诚人寿公告,由于缺人,公司已无法满足监管对保险机构开展股权投资及不动产投资的要求。

此外,2023年前三季度,中信保诚人寿营业收入237.82亿元,同比微增0.9%;亏损31.99亿元,2023年同期亏损3.95亿元,亏损程度进一步扩大。

1

前总经理“中信系”履职38年

虽然赵小凡被查的具体原因尚未揭晓,但从履历来看,他的整个职业生涯几乎都是在“中信系”度过的。

1986年,22岁的赵小凡就开始在中信银行工作,耕耘了25年左右的时间,一度做到了副行长的位置。

具体来看,1995年4月至1998年8月,赵小凡历任中信银行会计部职员、综合处副科长、科长和副总经理职务;1998年8月至2001年12月,曾任中信银行行长助理。

2006年4月至2011年11月任中信银行副行长;2006年4月至2010年5月兼任该行总行营业部总经理;2010年8月至2012年8月担任该行执行董事。

离开中信银行后,2013年3月,赵小凡出任中信集团旗下中信保诚人寿总经理,直至2024年4月退休,在任时间超过11年,而他在“中信系”则工作了38年左右。

而曾颇受业界关注的中信银行首位女董事长——李庆萍,在2014年2月至2023年8月期间一直担任中信保诚人寿副董事长,与赵小凡长期共事。

李庆萍早期在中国农业银行工作,曾任农行国际业务部总经理、广西分行行长、零售业务总监兼个人金融部总经理。2013年9月,李庆萍加入中信集团,并在2014年7月出任中信银行行长,2016年6月成为中信银行董事长。

2021年3月,李庆萍卸任中信银行董事长一职,此后担任中信集团副总经理;直到2022年10月退休。

据“财新”2023年12月报道,因中信银行任内的问题,李庆萍在退休后被有关部门追责,从厅局级降为科级,并被开除党籍。报道显示,李庆萍被追责或与中信银行广州分行原党委书记、行长谢宏儒案有关。

资料显示,谢宏儒是西安人,1961年出生。2000年12月,谢宏儒受命筹建中信银行西安分行,次年7月任中信银行西安分行党委书记、行长。2015年任广州分行党委书记、行长。去年9月10日官宣被查,2022年4月2日被双开。

官方通报显示,谢宏儒存在长期多次收受客户和下属员工的贵重礼品、肆意挥霍国有资产、多次突击提拔调整和违规任用干部、违规经商办企业、长期将信贷审批权作为牟取私利的工具等多项违规违法行为。

2

前三季度亏损32亿,

股东“输血”50亿

赵小凡离任后,常戈今年6月正式“接棒”中信保诚人寿总经理职位。

履历显示,常戈于2014年8月加入中信银行,历任零售银行部副总经理、总经理,私人银行部总经理,石家庄分行党委书记、行长,公司银行部(乡村振兴部)总经理,战略客户部总经理等职。

2022年1月,常戈被调入中国中信金融控股有限公司,历任财富管理部副总经理(主持工作)、总经理等职;2024年3月,调任中信保诚人寿党委书记,2024年4月以来,担任中信保诚人寿临时负责人、党委书记。

常戈上任后的首份中信保诚人寿业绩报告已经披露,2024年第三季营业收入6.85亿元,同比微增4.9%;净利润2.42亿元,而2023年同期亏损4.37亿元。

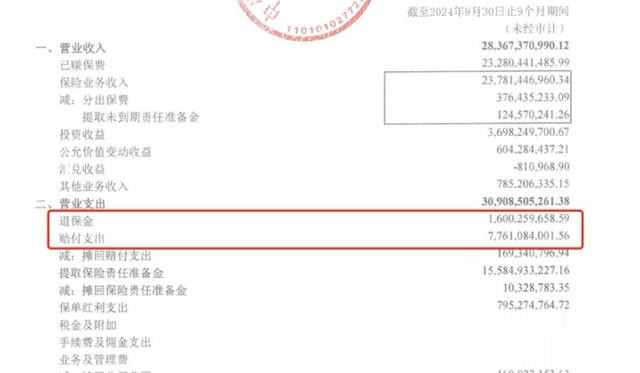

不过,由于上半年亏损34.41亿元,中信保诚人寿2024年前三季度仍亏损31.99亿元。

图源:中信保诚人寿三季报

而从过往业绩看,中信保诚人寿属于“优等生”,2000年成立以来,除2012年出现同比小幅下滑外,中信保诚人寿的净利润一直呈现逐年递增态势。

2017年至2023年,中信保诚保险收入从120.22亿元增长至315.82亿元,实现了6年162.7%的增长;其中,2017年至2021年,中信保诚人寿的净利润均在10亿元以上。

不过,2022年开始,中信保诚净利润同比下滑66.7%至9.4亿元;2023年由盈转亏,同比下滑188%,亏损8.27亿元。到2024年上半年,该公司亏损扩大至34.41亿元。

2024年上半年,10家银行系险企共揽收保费2847.74亿元,同比增长16.14%;合计实现净利润50.5亿元,一改2023年的亏损状态。在业绩整体向好的态势下,中信保诚人寿却发生亏损,并且在60家非上市人身险企中,亏损排名位居前列。

从亏损原因来看,联合资信在评级报告中指出,中信保诚人寿亏损,主要受赔付支出及资产减值损失增加、750天移动平均国债收益率曲线下行增提准备金等因素影响,营业支出上升。

具体来看,2024年前三季度,中信保诚人寿赔付支出为77.61亿元,同比增长了191%;资产减值损失16.05亿元,同比增长超过4倍。

除此之外,2024年前三季度为中信保诚人寿退保金为16亿元,较2023年同期的12.68亿元增长26%。

而对比产品退保率信息可以发现,中信保诚人寿的投连险产品“智尚人生年金保险C款”2024年前三季度的年度累计退保率达到18.68%,而2023年同期仅为3.74%;该产品2024年前三季度累计退保金额为61.26亿元,2023年同期为13.08亿元。

面对净利润下降,今年2月,中信保诚人寿成立以来的最大一笔增资落地,由中外方股东中信金控和保诚集团携手出资25亿元。

11月5日,中信保诚人寿股东再次宣布增资。根据公告显示,中信金控和保诚集团拟再度分别向中信保诚人寿增资12.5亿元。

中信保诚人寿两次大幅增资,总额高达50亿元。除了是对自2023年以来亏损的“输血”,也是对经营效率的提升,以及增强内生资本补充能力。

增资完成后,中信保诚人寿注册资本将由48.6亿元达到73.6亿元,中外方股东持股比例不变。

2024年第三季度末,中信保诚人寿的核心偿付能力充足率已从二季度末的86.58%增至112.5%;综合偿付能力充足率也从173.15%增至211.47%。

3

高管面临哪些考验?

尽管股东慷慨解囊,但在董事长缺位的情况下,总经理常戈的担子并不轻松。一方面,常戈此前并没有保险业的管理经验;另一方面,中信保诚人寿投资端的压力不小。

据“财联社”报道,知情人士透露,“该公司有多笔投资项目风险开始暴露,规模最为突出是对光大控股和远洋的投资。”

2020年3月,中信保诚举牌中国光大控股(0165.HK)。举牌后,持有中国光大控股股票8649.2万股,占中国光大控股香港流通股比例约为5.1323%。之后中信保诚对中国光大控股增持至9.02%,为第二大股东。

而从2021年起,中信保诚人寿将中国光大控股由可供出售金融资产分类长期股权投资权益法核算,致使长期股权投资规模由2020年的3.77亿元大幅增长至41.68亿元,在总投资资产中占比3.3%。

2022年,中国光大控股巨亏逾74亿港元,2023年减亏至19亿港元,也随之影响了中信保诚人寿的利润。

此外,中信保诚的其他固定收益类投资,主要为公司配置的信托计划、保险管理产品等非标债权资产。其中信托计划底层主要投向城镇化建设、轨道交通、基础设施改造、国家“双碳”战略等实体经济领域。

中信保诚人寿2024年评级报告中显示,截至2023年末,公司投资信托计划137.25亿元,较上年末增长11.57%,占投资资产总额的7.72%;债权投资计划余额213.64亿元,较上年末增长8.35%,占投资资产总额的12.01%;保险资管产品87.85亿元,较上年末下降34.52%,占投资资产的4.94%。

而中信保诚人寿投资的项目部分已出现违约。

联合资信在评级报告中指出,2024年上半年,中信保诚人寿投资资产保持增长,资金配置向固定收益类资产倾斜,其中公司已有个别项目违约;截至2023年末,中信保诚人寿共有两支债权计划违约,并已对其计提了充分的减值准备;此前一笔债券违约涉及金额2.7亿元,于2021年全额计提减值。

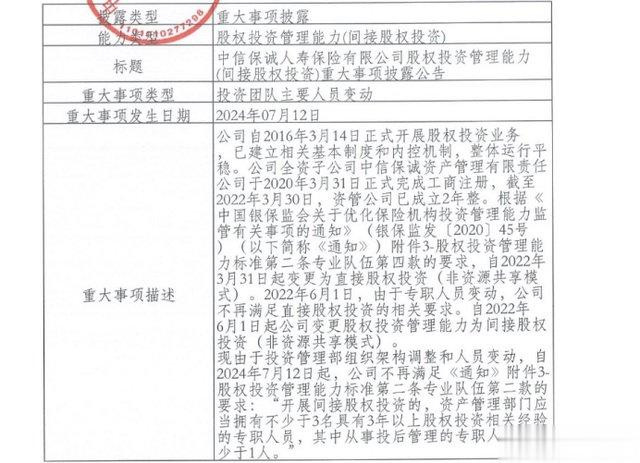

值得关注的是,今年7月,中信保诚人寿发布两则公告,因投资团队人员变动,公司暂时“丧失”不动产投资及股权投资两项投资能力。

公告显示,自2024年7月4日起,中信保诚人寿不动产投资人员不再满足“不少于3名具有3年以上不动产投资相关经验的专业人员”的要求;2024年7月12日起,不再满足“开展间接股权投资的,资产管理部门应拥有不少于3名具有3年以上股权投资相关经验职人员,其中从事投后管理的专职人员不得少于1人”的要求。

中国矿业大学(北京)管理学院硕士生企业导师支培元表示:“这体现出中信保诚人寿面临专业人才缺失危机,不仅限制了公司新增相关投资业务的能力,还可能影响公司的投资渠道及投资收益。”

专精特新企业高质量发展促进工程执行主任袁帅认为,“为补缺这一短板,中信保诚人寿应尽快调整组织架构,补充专业人员,以满足监管要求。同时,公司还应加强内部培训,提升员工的专业素养和业务能力,确保投资业务的稳健发展。”